A nova reforma tributária foi dividida em duas fases. A primeira fase refere-se à criação da Contribuição Social sobre Operações com Bens e Serviços (CBS) em substituição à cobrança das alíquotas de PIS/Pasep e COFINS.

No entanto, a segunda fase apresentou consigo mudanças significativas nos quesitos reforma do imposto de renda para as três frentes (pessoa física, jurídica e investimentos financeiros).

Neste artigo, abordaremos de forma detalhada tudo que é necessário saber sobre as novas regras e quando elas entrarão emvigência.

Mas antes disso, você sabe o motivo para ocorrer a reforma tributária?

Entendendo fatores históricos da reforma tributária

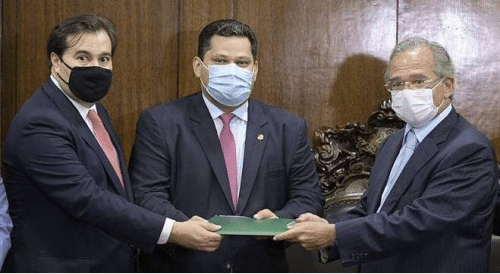

De acordo com o Ministro Paulo Guedes em debate sobre a Reforma Tributária, “A reforma ampla nunca trouxe números. Ela traz um princípio, que é a unificação dos cinco impostos”.

Quando um sistema tributário dificulta o crescimento econômico e social do país, é necessário que haja uma reforma tributária.

Isso se deve ao fato de que os custos empresariais se elevam, prejudicando a competitividade entre elas e fazendo com que os investimentos sejam penalizados, trazendo assim uma insegurança jurídica.

Nesse caso, se faz a necessidade de que seja criado um sistema mais simples que apresente uma proposta de redução significativa dos impostos para cada pessoa e empresa.

Isso ocasiona uma maior produtividade pelas empresas, aumentando a qualidade e diminuindo os preços dos produtos e serviços, além de gerar mais empregos no país.

E essa foi a proposta apresentada no dia 21 de Agosto de 2020 intitulada de “Quando todos pagam, todos pagam menos”.

Primeira apresentação

Nessa primeira apresentação, eles reafirmam que o nosso sistema atual é complexo e caro por conta do conjunto enorme de regras que prejudicam o país.

De acordo com a proposta, encontramos problemas ocasionados por conta da complexidade do sistema atual:

– Empresas gastam cerca de 1.501 horas/ano para declarar

– O brasileiro paga alíquota maior do que a que enxerga

– Concorrência desleal entre empresas

– O tempo médio de processo de execução fiscal na Justiça supera 8 anos.

E para corrigir estes problemas, nessa primeira versão, foram apresentados os seguintes princípios:

– Simplificação e menos custo

– Segurança Jurídica

– Transparência

– Maior equidade e fim de privilégios

– Manutenção da Carga Tributária Global

– Combate à evasão e à sonegação

– Neutralidade nas decisões econômicas

– Mais investimento e mais emprego

Segunda apresentação

Já na segunda apresentação, alguns dos princípios foram alterados, almejando a redução dos custos de conformidade, equidade, fim dos privilégios, combater o aumento de carga tributária e à sonegação fiscal.

O Imposto de Valor Agregado ou IVA (criado na primeira apresentação) continuou com o objetivo de acabar com a diferenciação dos tributos.

No entanto, acrescentaram ao primeiro passo a incidência somente ao valor agregado ao produto ou serviço, mais transparência incidindo sobre a receita bruta, e alíquota de 12%.

Em relação a segunda fase, em Junho de 2021, o site do Governo Federal divulgou uma cartilha sobre a Segunda Fase da Reforma Tributária.

Ela traz consigo às mudanças sobre a reforma do Imposto de Renda para pessoa física, pessoa jurídica e investimentos financeiros.

De acordo com a cartilha, essas mudanças visam:

– A simplificação do sistema

– Custos menores

– Segurança e transparência jurídica

– Redução de distorções e fim de privilégios

– Manutenção de carga tributária regional

– Combate à sonegação de impostos

– Neutralidade nas decisões econômicas

– Mais investimentos e empregos.

Esse modelo, diferente da primeira fase, não sofreu grandes mudanças com o passar do tempo.

Com exceção das mudanças apresentadas na pauta no dia 17 de Setembro de 2021, na Câmara dos Deputados.

Ocorreram alterações na Legislação Tributária em relação à faixa de Isenção de Impostos, cobrança do tributo sobre lucros e dividendos distribuídos pelas empresas acionistas, diminuição do imposto de renda das empresas e o cancelamento de benefícios fiscais.

Muita informação né? Então, agora que entendemos o histórico, vamos por partes.

Primeira fase da Reforma Tributária

A primeira fase da reforma tributária foi apresentada pelo ministro da economia Paulo Guedes no dia 21 de Julho de 2020 e apresentado no Projeto de Lei número 3887/2020.

Na primeira fase, ocorreu a criação da CBS em substituição à cobrança das alíquotas de PIS/Pasep e COFINS.

Como falamos anteriormente, a alteração do Sistema Tributário Nacional tem como principal objetivo a simplificação e a racionalização da tributação sobre a produção e a comercialização de bens e a prestação de serviços, base tributável atualmente compartilhada pela União, Estados, Distrito Federal e Municípios.

Ou seja, o objetivo da mudança é acabar com a cumulatividade de incidência tributária, fazendo cobranças apenas sobre o valor adicionado pela empresa.

Nesse sentido, é proposto a extinção de uma série de tributos, consolidando as bases tributáveis em dois novos impostos (IBS e CBS)

Estima-se que tanto a primeira quanto a segunda parte da reforma tributária entrarão em vigor a partir de Janeiro de 2022.

O que é CBS e suas vantagens

Para simplificar, abaixo se encontra o trecho da cartilha que mostram os principais pontos da CBS:

Enquanto IVA significa Imposto de Valor Agregado, CBS significa Contribuição Social sobre Operações com Bens e Serviços.

É um novo imposto criado a partir da primeira fase da reforma tributária cujo intuito é substituir outros impostos, como o PIS/Pasep e COFINS.

Seu objetivo simplificar e racionalizar a tributação sobre a produção e comercialização de bens e a prestação de serviços.

De acordo com a Vanessa Canado (assessora do Ministro Paulo Guedes), “Hoje o adquirente não sabe o quanto tem de PIS e COFINS embutido nas suas compras”.

Esse novo modelo traz como um dos objetivos uma ampla transparência dessas informações.

De acordo com José Barroso Tostes Neto (Secretário Especial da Receita Federal), essa foi uma substituição do sistema tributário que traz uma economia e estimula o crescimento econômico.

“Ele apresenta mudanças relevantes para que haja um novo sistema tributário mais justo”, explicou o secretário.

Essa reforma visa a diminuição dos processos de discussão administrativa na Receita Federal relacionadas ao PIS/COFINS (cerca de 20% dos processos atuais) e a diminuição dos processos em que a Procuradoria Geral da Fazenda Nacional atua junto ao Superior Tribunal de Justiça tratam dessas contribuições (cerca de 25% dos processos atuais).

Isso se deve às mudanças que o PIS/COFINS sofreu durante os anos, o tornando cada vez mais um sistema complexo em relação aos cálculos necessários.

Dessa forma, não integra sua base de cálculo os valores de ICMS, ISS, da própria CBS e dos descontos incondicionais destacados no documento fiscal.

Vale ressaltar que esse novo imposto virá com uma alíquota geral no valor de 12%, sendo imune entidades beneficentes de assistência social que atendam às exigências estabelecidas pela legislação, nos termos do § 7º do art. 195 da Constituição Federal.

A isenção deste imposto refere-se aos templos de qualquer culto, aos partidos políticos, incluídas as suas fundações, os sindicatos, federações e confederações e os condomínios e edifícios residenciais.

O que é IBS e suas vantagens

Agora, observemos o trecho abaixo da cartilha que associa as Isenções do IBS em relação aos fornecedores estrangeiros e plataformas digitais:

De acordo com as alterações constitucionais propostas pela PEC nº 110/2019, do Senado Federal, e pela PEC nº 45/2019, da Câmara dos Deputados, ambas tratando de reforma tributária.

IBS significa Imposto sobre Bens e Serviços, nos moldes dos impostos sobre valor agregado cobrados na maioria dos países desenvolvidos.

Seu uso refere-se a todos os bens e serviços, incluindo a exploração de bens e direitos, tangíveis e intangíveis, e a locação de bens, operações que, em regra, escapam da tributação do ICMS estadual e do ISS municipal no quadro normativo atualmente em vigor.

Ou seja, empresas que não possuem os impostos ICMS estadual e ISS municipal terão como imposto o IBS.

De acordo com a PEC 110 e a PEC 45, serão substituídos nove impostos, que são IPI, IOF, PIS, Pasep, COFINS, CIDE-Combustíveis, Salário-Educação, ICMS, ISS.

Dessa forma, o IBS terá uma alíquota padrão e outras alíquotas diferenciadas em relação à padrão para determinados bens ou serviços.

Portanto, a alíquota pode diferir, dependendo dobem ou serviço, mas é aplicada de maneira uniforme em todo o território nacional.

Vale ressaltar que até o atual momento, a transição desses impostos terá vigência de 15 anos.

A partir da criação desses impostos, cada União, Estado, Distrito Federal e Município receberão parcela das receitas dos impostos novos de acordo com a participação que cada um teve na arrecadação dos tributos que estão sendo substituídos.

Após a implementação definitiva do novo sistema de cobrança, com previsão de 5 anos, a regra descrita é progressivamente substituída pelo princípio do destino, à razão de um décimo ao ano.

Até então, não houve outras mudanças significativas em relação a Primeira Fase da Reforma Tributária.

Podemos por enquanto pôr um ponto final aqui e partir para a Segunda Fase.

Segunda Fase da Reforma Tributária

Como já dissemos anteriormente, a segunda parte da Reforma Tributária apresentou consigo mudanças significativas nos quesitos reforma do imposto de renda para as três frentes (pessoa física, jurídica e investimentos financeiros).

Em Junho de 2021, o site do Governo Federal divulgou uma cartilha sobre a Segunda Fase da Reforma Tributária.

Ela traz consigo às mudanças sobre a reforma do Imposto de Renda para pessoa física, pessoa jurídica e investimentos financeiros.

De acordo com a cartilha, essas mudanças visam os seguintes objetivos:

- A simplificação

- Custos menores

- Segurança e transparência jurídica

- Redução de distorções e fim de privilégios

- Manutenção de carga tributária regional

- Combate à sonegação de impostos

- Neutralidade nas decisões econômicas

- Mais investimentos e empregos.

Nada diferente do que já foi apresentado, certo? No entanto, precisamos entender agora quais foram as reformas ocorridas no Imposto de Renda

Reforma do Imposto de Renda para Pessoa Física

A reforma do Imposto de Renda para pessoas físicas traz atualizações na tabela do imposto de renda para pessoas físicas, atualização do valor de imóveis e tributações de lucros/dividendos.

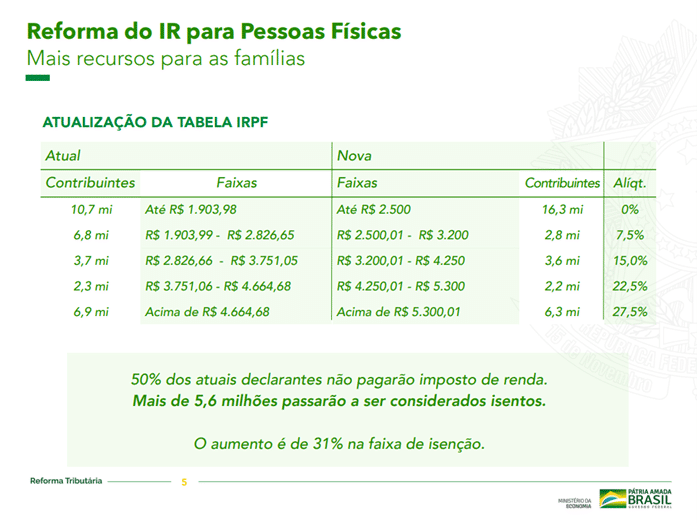

Observe a imagem:

De acordo com as mudanças na tabela do imposto de renda para pessoas física:

- A alíquota passa a ser de 0% para contribuintes de até R$2.500,00

- A alíquota de 7,5% passa a ser para contribuintes de R$2.500,01 até R$3.200,00

- 15% de alíquota para contribuintes de R$3.200,01 até R$4.250,00

- E contribuintes de R$4.250,01 até R$5.300,00passa a valer a alíquota de 22,5%.

Para os demais contribuintes cuja o valor for acima de R$5.300,01, a alíquota passa a valer 27,5%.

A cartilha diz que cerca de 16,3 milhões serão isentos desse imposto, tendo um aumento da faixa de isenção em 31%.

Em relação aos valores de imóveis atualizados, será permitido atualizar os valores patrimoniais, com incidência de 5% apenas de imposto sobre a diferença do ganho de capital na venda do imóvel.

No entanto, os Lucros e Dividendos Distribuídos passarão a ser cobrados em até 20% na fonte para pessoas físicas (que antes eram isentas).

Esse valor será utilizado para a isenção de atéR$20 mil por mês para microempresas e empresas de pequeno porte.

Reforma do Imposto de Renda para Empresas

Os objetivos dessa reforma para empresas é:

- Garantir mais produtividade, competitividade e investimento

- Garantir uma tributação mais justa e eliminar brechas para não pagamento de impostos.

Para isto, a alíquota geral terá uma queda em duas etapas.

Dos atuais 15% para 12,5% em 2022 e 10% a partir de 2023.O adicional de 10% para lucros acima de R$20 mil por mês permanece.

O governo reforça em sua cartilha que é essencial essa redução das tributações para aumentar a produtividade, competitividade e emprego, favorecendo o investimento e a geração de novos postos de trabalho.

Outra mudança que o governo destaca em sua cartilha está relacionada a prática de pagamentos em ações.

A nova regra diz que pagamentos de gratificações e participação nos resultados aos sócios e dirigentes feitos com ações da empresanão poderão ser deduzidos como despesas operacionais.

Isso ocorre pois a empresa não deve ter benefício por remunerar seus executivos com bônus em ações.

Sobre os juros sobre capital próprio, a mudança ocorre na vedação da possibilidade de deduzir juros sobre o capital próprio.

A justificativa utilizada foi que a possibilidade foi criada quando era difícil ter acesso a crédito e as empresas precisavam se autofinanciar com recursos dos sócios.

E atualmente, o mecanismo se mostrou ineficaz para capitalizar empresas e promover o investimento.

Entre outras mudanças se destaca às novas regras:

- Para a reorganização de empresas e tributação do ganho de capital na venda de participações societárias.

- Para o ganho de capital indireto e para a apuração trimestral do Imposto de Renda sobre Pessoa Jurídica.

Reforma do Imposto de Renda para Investimentos Financeiros

Novas regras também foram aplicadas sobre os investimentos financeiros

Essas novas regras possuem o intuito de facilitar avida do investidor, harmonizar o tratamento de grandes e pequenos, e cortar privilégios dos grandes investidores.

As operações em Bolsa de Valores sofreram a mudança na apuração que passou a ser trimestral, possuindo alíquotas de 15% para todos os mercados e podendo ocorrer compensação de resultados negativos em todas as operações, inclusive day-trade e cotas de fundos negociadas em bolsa.

De acordo com o governo, essa mudança ocorreu para facilitar o acesso ao mercado e trazer segurança para que mais brasileiros possam investir na bolsa de valores.

Houve alterações nos impostos de ativos de renda fixa(como o tesouro direto, CDB e outros). Antes, a alíquota possuía um único valor de 15%.

Agora, ela varia de acordo com o tempo do investimento, começando com 22,5% até 180 dias e diminuindo até 15% após720 dias.

A declaração utilizada para essa mudança foi que pessoas mais ricas, que podem deixar o dinheiro parado por muito tempo, não podem termais benefícios por causa disso.

Investimentos na modalidade fundos abertos também sofreram alterações em seus impostos.

Com a proposta de liberdade para o pequeno investidor para entrar e sair do fundo a qualquer tempo sem pagar mais imposto nesse processo, a alíquota passou a ser única, adotando o valor de 15%.

Houve o fim do “come-cotas” e os rendimentos produzidos até31 de dezembro de 2021 serão tributados pela alíquota vigente nesta data.

Em relação aos fundos fechados, também conhecidos como multimercados, a alíquota será única no valor de 15%, possuindo a mesma regrado fundo aberto para “come-cotas”.

A regra também passa a valer para os fundos exclusivos.

E para finalizar, em relação aos fundos de investimento imobiliário, ocorreu o cancelamento da isenção sobre os rendimentos distribuídos a pessoa física no caso de FII com cotas negociadas em bolsa a partir de 2022.

Com isso, estima-se que a tributação dos demais cotistas caia cerca de 20% para 15% na distribuição de rendimentos, na amortização e na alienação de cotas.

Até o momento, não houve demais alterações na reforma tributária, e o governo espera que essas medidas ajudem no combate à sonegação de impostos.

No entanto, não podemos descartar futuras alterações até sua implantação ser completada.

Contudo, empresas que necessitam de um sistema de gestão deverão procurar um ERP que se esteja se adequando a essas mudanças.

Adequação dos Sistemas de Gestão

A primeira e a segunda parte da Reforma Tributária começarão a ser implantadas em Janeiro de 2022.

Dessa forma, os sistemas de gestão terão que começar de imediato a se adequar para que seus usuários tenham uma maior segurança.

A importância de um ERP que está conforme as alterações da reforma tributária facilitará processos financeiros e fiscais, além de impedir possíveis problemas de falta da adequação às novas regras por parte da empresa.

Além do armazenamento dos documentos que comprovam a movimentação de entrada e saída de dinheiro.

Imagine que seu sistema atual não fez a alteração dos antigos impostos para os novos. Isso poderia acarretar diversos problemas com o fisco.

Nosso CEO Vinícius Moura, no entanto, afirma que seu sistema está se adequando para receber essas novas regras.

“Caso aprovem esta lei, creio que em menos de 20 dias já estaremos com uma versão pronta para colocar em produção aos clientes”, diz o CEO.

Neste cenário atual, o melhor é não correr riscos desnecessários. Então venha testar o sistema UpGestão e garanta que sua empresa esteja conforme a Reforma Tributária.